こんにちは、塚田です。

今日は損切りについてお話します。

損切り注文が安定したトレードに必須であることは、言うまでもありませんが、実際に問題となるのは「どの損切り方法を採用するのが良いか?」ということだと思います。

今回は様々な損切り方法を分析していきますので、ヒントにして、ご自身に合った損切り方法を模索してみてください。

目次

損切りに対する基本的な考え

「損失は限定し、利食いは伸ばす」というトレンドフォローの観点から、損失を限定することは必須です。

また、損失を限定することによって資金を保全し、ギャンブルのような資産運用を避けることにも繋がります。

大抵の場合、自分の行った売買が上手くいかなかった場合に、損切りをずらしたり、ナンピンを行って平均取得価格を操作することは不利になります。

トータルで収益を上げるという視点のもと、確実に損切りを実行していきましょう。

上手に負けて、次に繋げることが大切です。

固定金額・固定Pipsによるストップ

まず、損切り方法の中で最も単純な方法として、固定幅の損切りがあります。

この方法は、1回の損失を「1万円」や「20Pips」といった形で、固定の金額やpipsで設定する損切り方法ですね。

これは決めておいた幅で執行するだけなので、実行はとても簡単です。

しかし、この方法には注意点があります。

損切り幅を固定にすることで、毎回失われる金額は一定になりますが、この損切りの方法は、相場のボラティリティ(変動幅)が考慮されていませんので、闇雲に設定してしまうと、損切りを連発することにも繋がります。

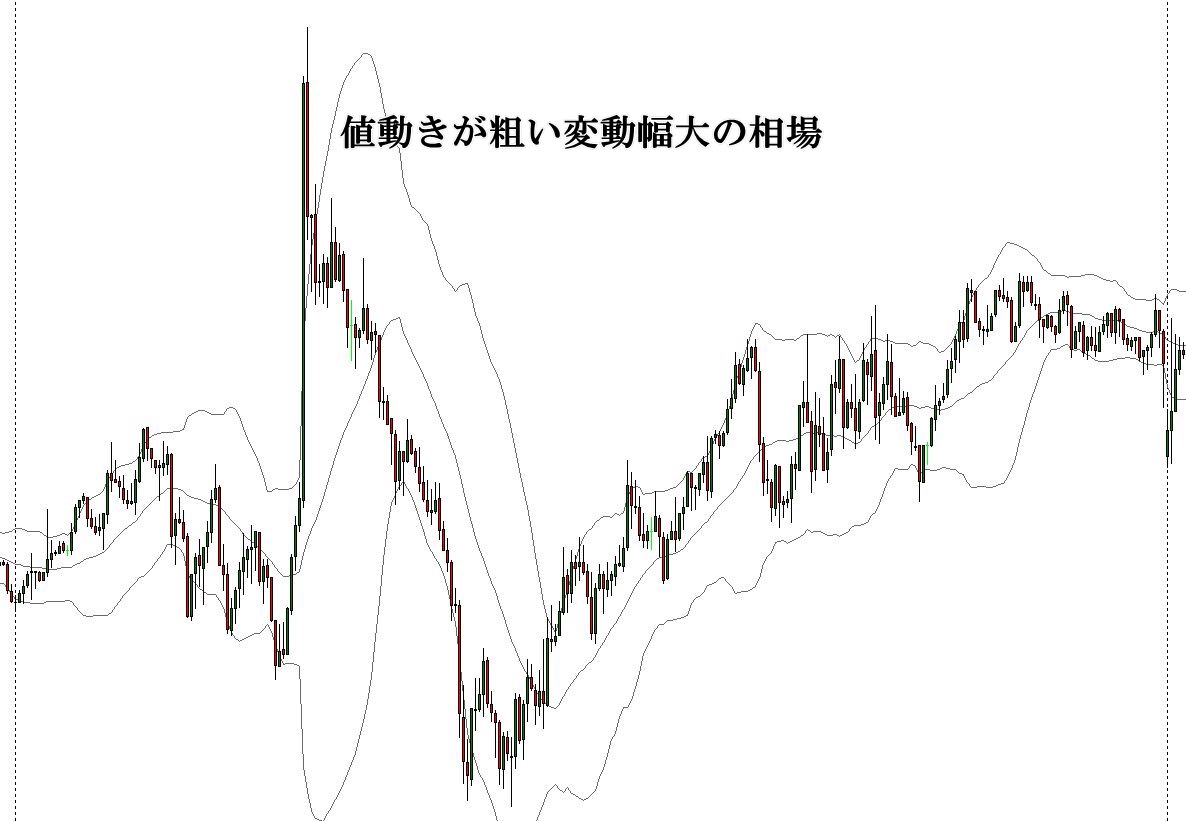

これは、どういうことかというと、例えば、1日の値幅の平均が200pipsの変動幅の大きい相場で、20pipsの損切りを設定するのと、↓

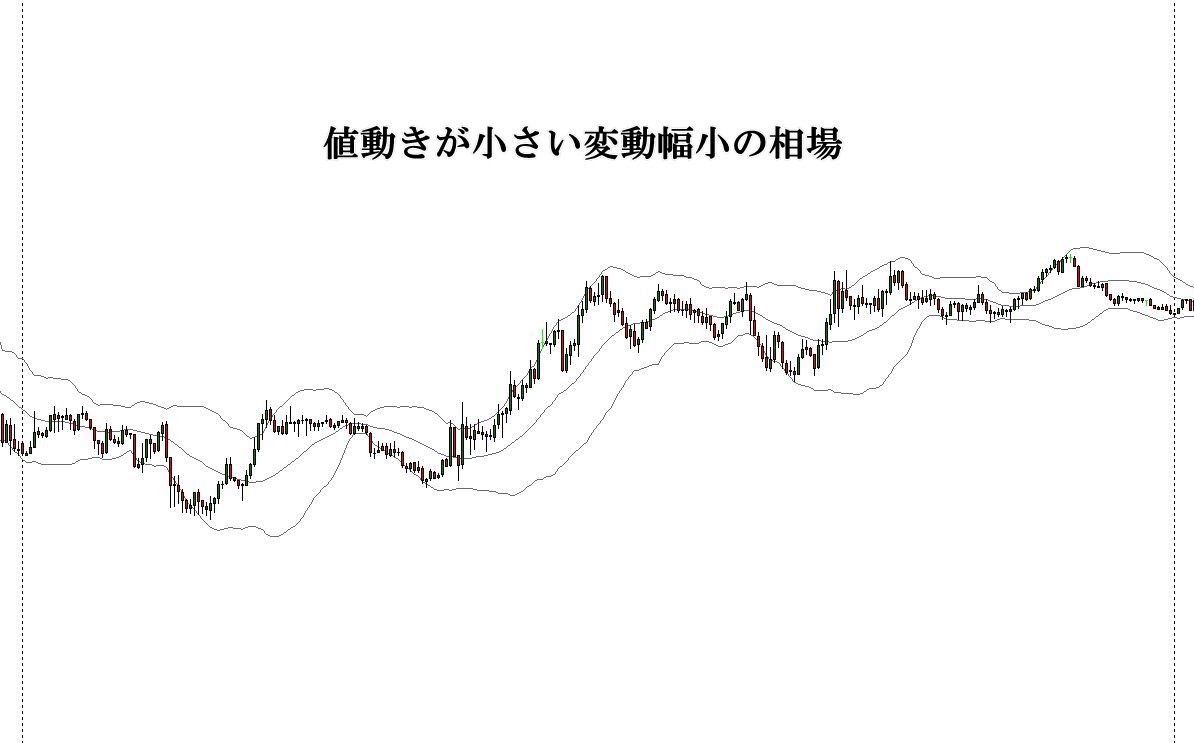

1日の値幅の平均が50pipsぐらいに縮小しているレンジ相場で、20pipsの損切りを設定するのでは全く意味が違ってくるからです。↓

相場の変動幅は常に変化していますので、相場の状況によっては固定の損切り幅が、相場とマッチしなくなってしまいます。

ボラティリティ(変動幅)が高い相場であれば、あっという間に損切りになってしまいますし、逆にボラティリティ(変動幅)が低い相場であれば、リスクと利幅とのバランスが悪くなってしまうからです。

ですので、この方法を用いる場合は、最初に決めた固定の幅をずっと使い続けるのではなく、相場の変動幅に合わせて調整していくことが必要になります。

テクニカル指標によるストップ

次は、テクニカル指標を、損切りの基準として利用する方法です。

損切りに利用されることが多いテクニカル指標としては、移動平均線やフィボナッチリトレースメント、その他のオシレーター系テクニカル指標などが一般的に好まれています。

例えば、「移動平均線を抜けたら損切り」「フィボナッチで50%を割ったら損切り」といった具合です。

テクニカル指標を利用した損切りは、損切りポイントが明確なので迷いが無いことが強みです。

では、「どのテクニカル指標が良いのか?」ということになりますが、どのテクニカル指標を選択しても大差は無いと思います。

テクニカル指標は、価格を元に算出された遅行シグナルですから、どれを選択しても大して変わらないです。

直近高値、直近安値にストップ

これは、直近の高値や安値を目安に損切りを設定する方法です。

建値の一番近くの、目立つ高値や安値の少し外側に設定します。

この損切り方法は、「トレンド相場は、手前の高値や安値を割ることなく変動していく」という前提で成り立っています。

ですので、押し目や戻りで順調に相場が順行していった場合は、上手く利益に繋がります。

ですが、反対に多少粗い動きをした場合には、相場のノイズに狩られてしまう可能性もあります。

この方法は、割とタイトな損切り方法になりますので、エントリータイミングが悪いと上手くいかないです。

相場の押し目や、戻りの局面で売買する場合に多く使われています。

視覚的に判断できるので、迷いが生まれにくい方法です。

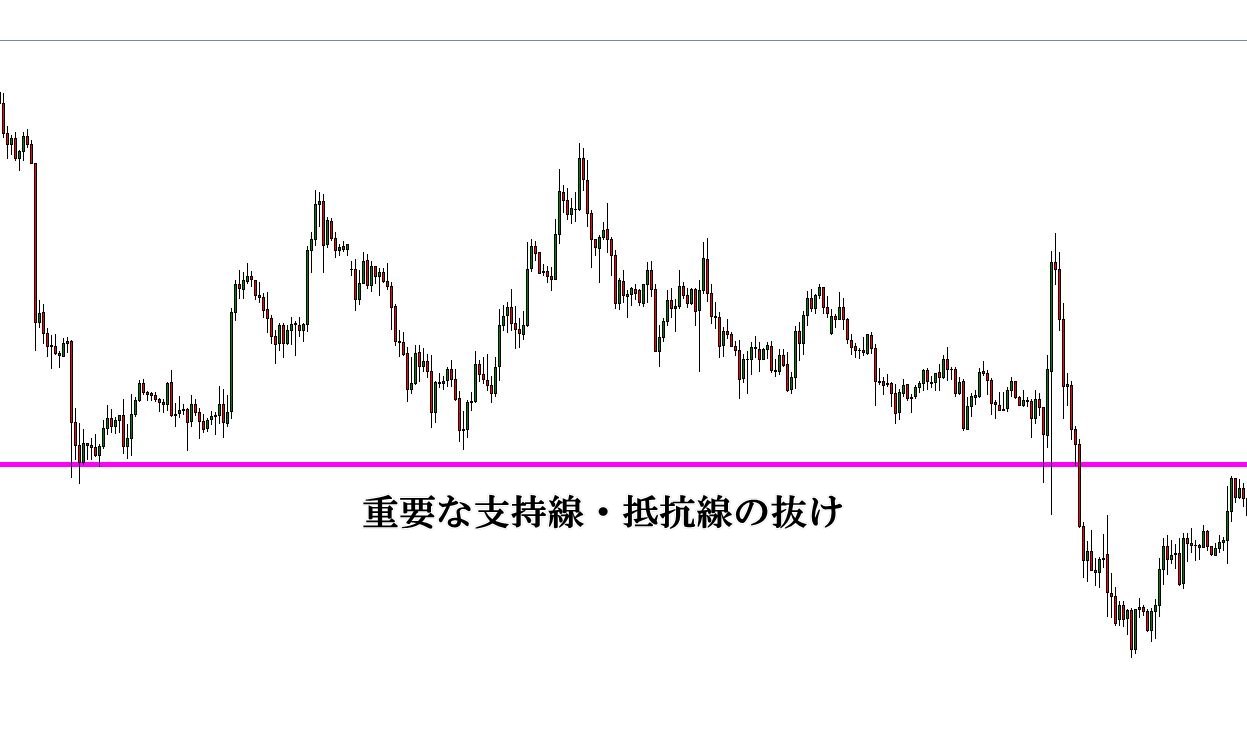

サポートレジスタンス(支持線・抵抗線)によるストップ

重要なサポートレジスタンスを目安とした損切り方法です。

重要なサポートレジスタンスの外側にストップを設定し、抜けたら仕切るという形です。

サポートレジスタンスは価格の節目なので、損切りの目安とするトレーダーは多いです。

損切りポイントは明確ですが、重要な支持線、抵抗線は自分で判断しなければなりませんので、慣れていない場合は判断に迷う場合があります。

短期の時間軸でサポートが無い場合は、長期の時間軸を活用してサポートレジスタンスを見つけると良いです。

また、サポートレジスタンスと同様に、価格に00が付く、キリの良い数字(ラウンドナンバー)の水準も同じように、ストップに用いられることが多いです。

(USD/JPY103.00など)

多くのトレーダーの損切り注文が集中する場所ですので、ストップ狩りとして狙われることもしばしばあります。

タイムストップ

タイムストップによる損切りは保有時間によって、ポジションを清算してしまう方法です。

あらかじめ決めておいた時間で、ポジションの収益に関わらず決済を行います。

例えば、デイレンジのデイトレードであれば、1時間保有して含み損なら手仕舞い。

日をまたぐ、スイングトレードであれば、1日保有して含み損なら手仕舞い。

といった形です。

この方法は、とても単純ですが、利にかなっておりベテラントレーダーに好まれています。

ベストなトレードの多くは、ポジションを持ってすぐに順行し始めます。

ですので、含み損のポジションをあまり長い時間持たずに、含み益のポジションを長く持つようにすることは有利にはたらきます。

含み損のポジションを抱えているほうが、長くなってしまえば絶対に収益はでませんので、効果的です。

適切なタイムストップの時間を決めるには、ポジション保有後にどのような推移をしていったかの記録をとることです。

損失になったトレードの多くが、含み損からスタートしているのであれば、タイムストップは有効になると思います。

そして、タイムストップは、他の損切り方法と合わせて使うこともできます。

ディザスターストップ

ディザスターストップは、通常の値動きでは中々ヒットしないポイントに損切りを設定する方法です。

ディザスター(disaster)とは、災害というような意味があります。

建値から大きく離して、ノイズで損切りにヒットしない水準に損切りを設定します。

要は、「ガッツリ損切り幅を設定して、最悪の事態だけは避けよう」という意味の損切りになります。

ディザスターストップは、相場のノイズ的な動きは全て回避することができるのが最大の利点です。

ただ、ディザスターストップを単体で用いると、損失の幅が非常に大きくなってしまいますので、他の損切り方法と併用することが大切になります。

例えば、今の価格と大きく離れた地点に、ディザスターストップを設定して、タイムストップで時間で損切りといったような方法です。

ボラティリティストップ

相場の変動幅を元にしたボラティリティストップの方法は、ATRを用いる方法が一般的で簡単です。

ATR(アベレージトゥルーレンジ) は、期間中のヒストリカルボラティリティの平均を算出したものになります。

ATRの計算式は以下の通りです。

まずは、トゥルーレンジを求めます。

(1)当日高値と当日安値の差=(当日高値+当日安値)÷2

(2)当日高値と前日終値の差=(当日高値+前日終値)÷2

(3)当日安値と前日終値の差=(当日安値+前日終値)÷2

この中で、最大の値幅であるものが、トゥルーレンジとなります。

そして、そのトゥルーレンジの(n日間)の平均をとったものが、ATRになります。

平均はSMAではなく、EMAで算出されますので、最近の値幅の方をより重要視しています。

これによって、相場の変動幅を考慮した値幅の平均値が大体算出することができます。

これを手動で計算するのは、骨が折れますが、ツールが自動で計算してくれますので大丈夫です。(ATRをセットすればデータウインドウに出ます)

これは、ツールに標準搭載されているATRをドル円に表示したものですが、この時点でのATRは、「0.117」となっています。

つまり、14期間(ローソク足14本分)の変動幅の平均が「11.7pips」ぐらいだと考えます。

この変動幅を元に、損切りを計算していきます。

ATRによる損切りの目安ですが、ATRの値を3倍にしたものがノイズで狩られない水準と考えられています。

11.7を3倍にすると、「35.1」となるので、これがATRの損切りの基準になります。

結構広めになるので、細かい動きは吸収できると思います。

損切りが連発しているという場合は、ATRを目安にしても良いかもしれません。

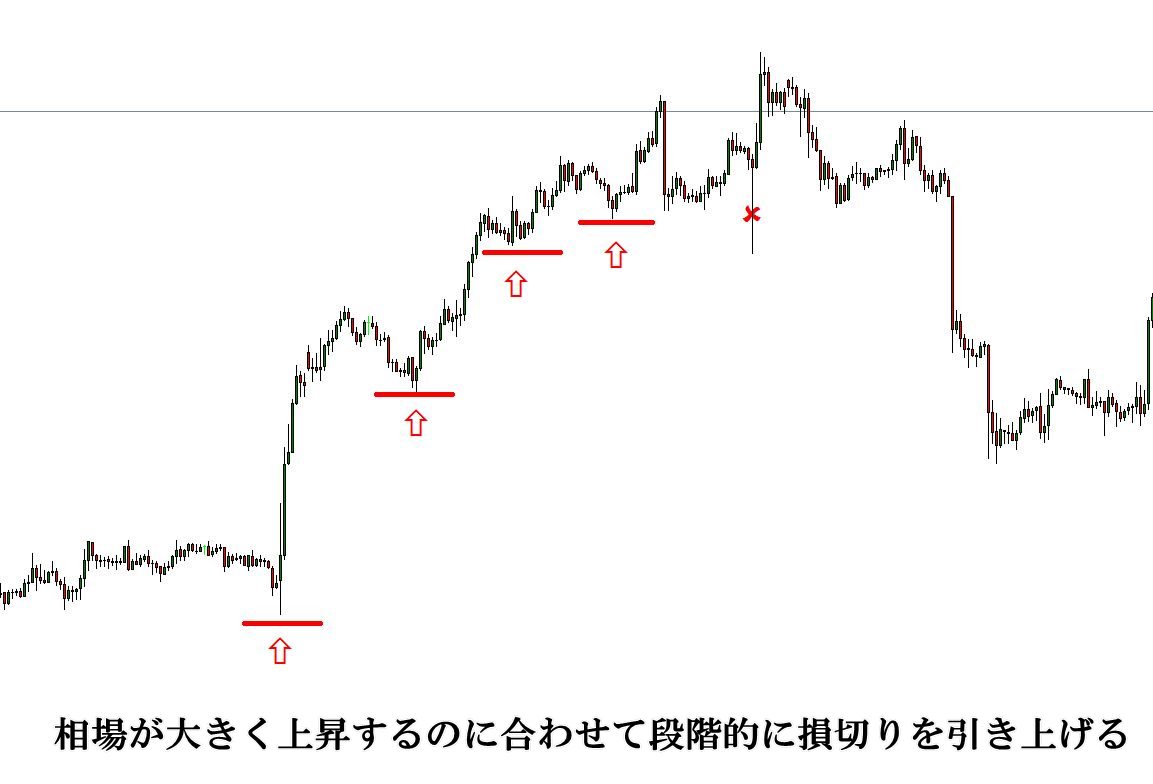

トレーリングストップ

最後に、トレーリングストップです。

トレーリングストップは、時間が経ち、相場が順行するのに合わせて、徐々に損切りを切り上げていく方法です。

収益が上がるにつれて、段階的に損切りを切り上げていきますので、損切りであると同時に、利食いの方法であるともいえます。

トレーリングストップの特徴は、大きな値動きでなかった場合は、収益を減らすことになりますが、大相場になった場合は、大きい利益を追求することができます。

10回に1度程度の、大相場を捉えることができれば、大きな収益になりますね。

ただ、トレーリングストップの実行は思っているよりも難しいです。

早く利益を確定させたいという気持ちと、どこでストップを移動するのかという葛藤が起こりますし、大きな波が発生することは少ないので、

大相場を捉えるまでにフラストレーションが溜まるからです。

しかし、大きな相場を捉えることができた場合の収益は凄まじいものになるので、多くのベテラントレーダーに好まれています。

効果的なトレーリングストップのタイミングは、相場が駆け上がるのに合わせて、支持線、抵抗線までストップロスを段階的に切り上げることです。

「段階的に」というのがポイントで、あまりすぐに移動してしまうと、大きなトレンドを捉えることができません。

以上がメジャーな損切りの方法ですが、合わせて「やってはいけない損切り」についても触れてみたいと思います。

やってはいけない損切り

あなたは、こんな損切りをやってはいないでしょうか?

1・早すぎる損切り

早すぎる損切り、狭すぎるストップロスの設定は、必要以上の損切りを招きます。

損切りが広すぎるのも当然良くないのですが、あまり損切り幅が狭すぎると相場のノイズで損切りにかかり、

収益に繋がる波を捉えることができません。

また、多くの売買を繰り返すことにもなるので、トレーディングコストの無駄にもなってしまいます。

リスクリワードの比率が悪くないのにあまりにも損切りが連発する場合は、損切りが狭い場合が多い傾向が強いです。

「損切りがとにかく連発するよ」って場合は、考えてみた方が良いと思います。

2・キリの良いポイントでの損切り

キリの良いポイントには、多くのトレーダーの損切り注文が集中している可能性が高いです。

損切り注文は逆指値注文ということになりますが、多くの逆指値注文が集中するポイントは、ストップ狩りとしてストップ周辺の値動きを狙っているトレーダーに狙われやすくなります。

逆指値注文は反対売買ですから、多くの反対売買が発動するポイントでは、焦った投売りや、慌てた買戻しが行われやすくなるので、価格が瞬間的に大きく動きます。

これがストップ狩りになるわけですが、「自分が損切りをした瞬間、順行し始める!ムキーッ!」という場合は、これを疑ってみましょう。

要は、他のトレーダーに雑魚として狩られてしまっているということですね。

このような理由から、多くのトレーダーが損切り注文を置くポイントは避けるのが望ましいです。

例えば、高値安値の損切りや、支持線、抵抗線での損切りの場合も、キッチリ設定するのではなく、若干離して設定することをオススメします。

殆どの場合は、結果は変わらないんですが、ストップ狩りから逃れてギリギリで反転することも稀にあります。

3・塩漬け&ナンピン

含み損のポジションをそのままにしたり、含み損が増えてきた段階でポジションを追加することは大変危険です。

含み損のポジションはさっさと切りましょう。

4・超裁量的損切り

超裁量的損切りとは、自分の感覚で損切りをすることです。

「自分は天才なんで、大丈夫です」という天才肌の人は、この方法でも問題ありませんが、よほどセンスが無い限りは難しいと思います。

計画的に損切りを行っていくのをオススメします。

まとめ

ここまで見てきて、「結局どの損切りの方法が良いのか?」ということになりますが、どの方法が一番良いとは言えません。

それは、どの方法にも違った特徴があり、人それぞれ「合う合わない」が存在するからです。

自分が自信を持って実行できるかということがとても重要だと思います。

結局実行できなければ何の意味もありませんので。

記録をとって、自分の売買に合ったものを選択することをオススメします。

それと、今回の内容は、損切りの「位置」についての内容なので、ポジションサイジング(枚数計算)は別に考える必要があります。

資金管理は、損切りポイントと、ポジションサイジングがセットになっているので、合わせて考えるようにしてください。

損失は限定し、利益を伸ばすことで、収益の機会は拡大すると思います。

ヒントにしてご自身のトレードに活かしてくださいね。